Není poradce jako poradce, aneb od koho si nechat poradit, když chcete začít investovat – díl 1. – Bankéř a privátní bankéř

V následující sérii článků vám představím nejčastější typy poradců, se kterými se můžete na našem trhu setkat, rozhodnete-li se začít s investováním na finančních trzích. Možná bych měl napsat “poradců”…, ne každý, kdo pracuje v tomto sektoru, se tak totiž může nazývat. Věřím, že po přečtení celého seriálu už budete mít jasno v tom, s kým investice řešit a komu se raději vyhnout. Kvalita investičního poradce – jeho znalosti, zkušenosti a morální zralost – jsou totiž hlavním indikátorem vašeho úspěchu v investování.

Postupně rozebereme následující typy konzultantských a poradenských pozic:

- Bankéř, investiční specialista banky

- Privátní bankéř

- Konzultant pracující za provizi

- Investiční (burzovní) makléř

- Poradce placený klientem

Neznamená to, že bych chtěl jakkoliv hanit některé profese, konkrétní osoby, či určité modely poskytování investičního poradenství. Pouze chci, aby čtenáři uvažující o investování měli ucelené informace o tom, jaké jsou výhody a nevýhody jednotlivých možností. A pravdou je, že některé způsoby „poradenství“ poradenstvím ve skutečnosti nejsou. Poradce by totiž měl, jak už název napovídá, klientovi hlavně umět poradit. A to, že má někdo kravatu, sako, poslední model iPhonu, naleštěné boty a stylový účes ještě neznamená, že vám může radit v investicích. Dotyčný by měl mít především příslušné povolení České národní banky a dostatek zkušeností. Zkusme si téma poradenství a „poradenství“ více rozebrat.

Rychlý přehled

18 tipů, jak ušetřit peníze

Stáhněte si zdarma přehled nejdůležitějších tipů, které Vám pomohou mít více volných peněz.

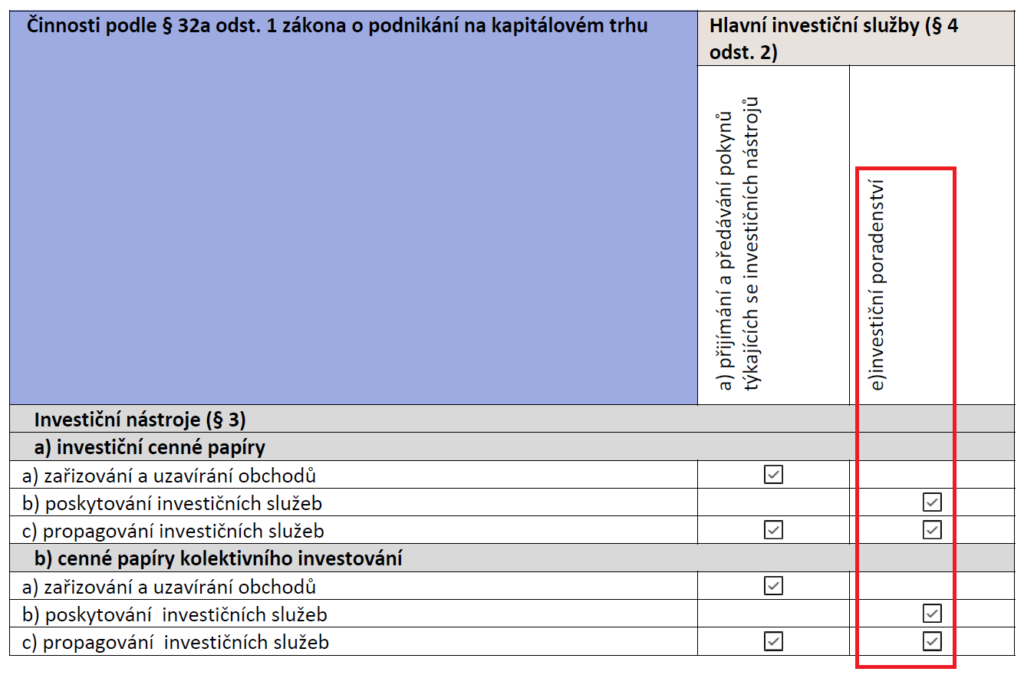

Přijímání a předávání pokynů vs. Investiční poradenství

Nadpis nad tímto odstavcem nám vyjmenovává dvě hlavní investiční služby, které dle zákona může investor v ČR využít, když s investicemi začíná a chce, aby mu s nimi pomohl odborník. Pojďme si obě služby nejdříve popsat.

Přijímání a předávání pokynů

Jde o službu, kterou nejčastěji nabízí investiční zprostředkovatel (nebo jeho zaměstnanec či vázaný zástupce), setkáte se s ní ale také např. v bance či u obchodníka s cennými papíry. Důležité je hlavně to, že v rámci této služby poradce nesmí klientovi radit se sestavením investičního portfolia. Nesmí mu doporučit, co si má na trhu koupit, jednoduše proto, že na to jeho odbornost nestačí. Těžko tak může vytvořit investiční plán, který klienta dovede k jeho finančním cílům. A investování jen tak, bez plánu a cíle, může skončit podobně, jako výlet bez mapy a konečné destinace – blouděním, točením se v kruhu, ztrátou energie a nebo dokonce přerušením celé cesty. Ruku na srdce, opravdu chcete bloudit v investicích a pak se na to znechuceně vykašlat? Možná znáte někoho, kdo takovou zkušenost má. Investoval, přestal a prodělal. Zpět na trhy se mu už nechce. Bohužel jde v ČR o častý scénář a mohou za to v první řadě špatní poradci.

Odebírejte můj YouTube kanál.

Při přijímání a předávání pokynů se postupuje tak, že poradce provede s klientem tzv. “test přiměřenosti”. To znamená, že zjistí klientovy znalosti a zkušenosti s investováním a podle nich určí, jaké nástroje jsou pro něj přiměřené. Pokud si ale klient bez zkušeností přeje investovat do něčeho, co přesahuje tuto přiměřenost, např. přímo do akcií, poradce mu MŮŽE akcie nakoupit, přestože NEODPOVÍDAJÍ jeho znalostem a zkušenostem, tudíž mohou být pro klienta rizikové. Bohužel poradce nezodpovídá za to, že svou radu poskytl s odbornou péčí. Zodpovídá pouze za to, že klientovi pravdivě sdělil všechna rizika a že provedl výše zmíněný test. V praxi je ovšem velmi složité neradit, zvlášť když klient s investicemi začíná a prostě neví, do čeho investovat. Často se také stává, že na základě testu přiměřenosti poradce klientovi představí ne jeden, ale více investičních produktů. Sdělí mu, jak produkty fungují, jaká jsou jejich rizika, ale neměl by žádný z nich upřednostňovat, natož klientovi doporučovat. Klient si musí vybrat sám. Otázka je, jak si má klient vybrat, když toho o investování tolik neví. Lepší je proto (minimálně na začátku) využít služeb opravdového poradce, jenž je v evidenci České národní banky veden jako subjekt, který může nabízet službu Investiční poradenství a může vám opravdu poradit a doporučit to, co je pro vás vhodné.

Investiční poradenství

Investiční poradce, který může nabízet tuto službu, je opravdový PORADCE – může ohledně investic radit. Dle české legislativy také musí mít odpovídající certifikaci, kterou uznává ČNB.

S klientem musí vyplnit tzv. “test vhodnosti”. Na základě jeho výsledků může klientovi doporučit konkrétní investiční nástroje, které jsou pro něj vhodné, nikoliv pouze přiměřené, jako tomu bylo u předchozí služby. Doporučit může pouze ty nástroje, jež odpovídají výsledku testu. U poradce, který může nabízet službu investičního poradenství, máte tedy jistotu, že řešení, které pro vás připraví, je v souladu s vaším investičním profilem (není pro vás moc rizikové). Díky tomu již může vytvořit investiční plán na míru a začít s klientem pracovat na dosažení jeho finančních cílů.

Propojme se na Facebooku...

...nebo na Linked In >>

U každého, s kým budete investice řešit, si můžete ověřit seznam jeho povolených činností v již zmíněné evidenci ČNB. Ovšem naleznete tam pouze subjekty, které mají IČ, nikoliv zaměstnance (např. bank a obchodníků s cennými papíry). V seznamu najdete pouze jejich zaměstnavatele, u kterého si povolené činnosti můžete ověřit také. Pokud má zaměstnavatel činnost povolenou, lze předpokládat, že ji má i jeho zaměstnanec – člověk se kterým jednáte na schůzce (pokud má mandát za společnost podepisovat smlouvy a má odpovídající certifikaci).

Také si pamatujte, že investiční poradenství nevypadá tak, že vám někdo na první schůzce začne mávat před nosem letákem nějakého produktu. Asi mu šéf nařídil, že vám ho má prodat, aby pobočka splnila plán. V tomto případě jste asi měli čest spíše s prodejcem, nikoliv s poradcem. PORADCE se v první řadě bude zajímat o vás. Měl by se ptát proč chcete investovat, na jak dlouho, zda budete schopni investiční horizont dodržet, zda se jedná o vaše jediné volné prostředky a na další informace. PRODEJCE jistě brzy odhalíte – a chcete-li být v investování úspěšní, můžete ho nechat s klidným srdcem odejít :-).

Popis dvou hlavních investičních služeb máme za sebou. Můžeme tedy trochu podrobněji rozebrat práci osob, se kterými jste se asi už potkali všichni, kteří máte účet v bance. Jde o bankéře a privátního bankéře.

Na koho můžete narazit, když chcete začít investovat

Bankéř, investiční specialista banky

Asi při každé návštěvě banky s vámi bude chtít váš bankéř mluvit o investicích (stejně tak jako o úvěrech a o pojištění :-)). Rozsah služeb, kterých můžete využít, se liší podle toho, do jakého segmentu jste v bance zařazeni. Nejčastěji se klienti v bance dělí na ty s běžnými příjmy a úsporami a na klienty bonitní s příjmy obvykle okolo 80.000 Kč měsíčně a výše a úsporami v řádu jednotek až desítek milionů korun. Každá banka má segmentaci nastavenou různě.

Nejdůležitější investiční zásady

Stáhněte si zdarma e-book, který vám odhalí to nejdůležitější, co potřebujete k úspěšnému investování.

Řadoví klienti s běžnými příjmy mají i řadového bankéře. Většinou ani nemají jednu konkrétní osobu, ke které se vrací, ale vždy je v bance obsluhuje někdo jiný. O nějakém vztahu klienta a poradce tedy nemůže být moc řeč. Tomu odpovídá i nabídka investic. Řeší se nejčastěji investice pravidelné, které probíhají každý měsíc, občas končící stavebko, které se bankéř snaží „překlopit“ do některého z podílových fondů banky. Jde o čistý prodej. O sofistikovaný investiční plán a nějaké řešení investičních cílů klienta tedy nejde. Do určité míry je to dáno i omezenými prostředky klienta. Příprava kvalitního investičního plánu stojí čas a peníze, vyžaduje vysokou odbornost poradce a sofistikovaný software pro finanční plánování. A na malé objemy peněz se to poradcům (bance) zkrátka nevyplatí. Produkty, které v tomto případě od bankéře pořídíte, mohou probíhat v rámci služby přijímání a předávání pokynů, výjimečně i na bázi investičního poradenství.

Jiná je situace tehdy, když má řadový klient z nějakých důvodů k dispozici větší peníze. Pak si bankéř většinou vezme na pomoc investičního specialistu banky, který má trochu více zkušeností a na schůzce může na klienta lépe zapůsobit. Zde se bavíme již téměř výhradně o službě investičního poradenství – co vám investiční specialista doporučí, mělo by být pro vás vhodné. Nicméně ani v tomto případě není výstupem schůzky investiční plán, který by sledoval naplnění finančních cílů klienta a následný „full servis“ ze strany poradce. Full servisem myslím hlavně pravidelné rebalancování portfolia, dodržení strategické alokace a zohlednění aktuální míry inflace ve finančním plánu.

Pojďme si alespoň něco z výše uvedeného vysvětlit na příkladu. Klient realizuje investiční strategii, v rámci které (a teď to hodně zjednoduším) je jeho portfolio o objemu 1.000.000 Kč, rozloženo z 30 % do akcií (300.000 Kč) a ze 70 % do dluhopisů (700.000 Kč). Tomu se říká strategická alokace. Během roku ale akciový trh posílí o 10 % a dluhopisový bude stagnovat. Akciová složka tedy naroste na 330.000 Kč a dluhopisová zůstane stejná. Celková hodnota portfolia je 1.030.000 Kč. Podíl akcií v portfoliu stoupl ze 30 % na 32 %, podíl dluhopisů klesl ze 70 % na 68 %. Pokud by se tento scénář opakoval několik let po sobě, akciová složka by se časem výrazně zvýšila. A to by znamenalo vyšší kolísavost hodnoty celého portfolia a celkově zvýšení jeho rizikovosti. Akcie jsou totiž obecně kolísavější než dluhopisy (alespoň ty od bonitních státních emitentů). Proto je potřeba každý rok zkontrolovat poměry jednotlivých tříd aktiv (strategickou alokaci), prodat ta aktiva, která vyrostla a dokoupit ta, jejichž zastoupení v portfoliu se snížilo. Tomu se říká rebalancování. Touto metodou tak jednoduše dodržíte myšlenku toho, že chcete draze prodávat a levně nakupovat. Jde o základní přístup k bezpečnému investování, který má za cíl udržet portfolio klienta nastavené tak, aby přesně ladilo s jeho investičním profilem. Konzervativnější klient vyžaduje o něco nižší kolísavost portfolia, dynamičtější klient akceptuje vyšší míru volatility. Pokud ale nebude portfolio hlídáno a rebalancováno, na počátku stanovený poměr tříd aktiv se časem změní a změní se i kolísavost portfolia. Obranou proti tomu je právě rebalancování.

Jak správně asi tušíte, tento servis je součástí služby investičního poradenství, nikoliv přijímání a předávání pokynů. Bohužel ze zkušenosti vím, že využívání služby investičního poradenství není zárukou toho, že váš poradce bude rebalancování provádět. Vždy se proto na rebalancing svého poradce ptejte. Jde o vaše mnohdy těžce vydělané peníze, tak ať je o ně dobře postaráno.

O inflaci ve finančním plánu vám řeknu jindy. Vraťme se nyní zpět do banky.

Privátní (prémiový) bankéř

Privátní bankéř se v bance stará o bonitní klienty a většinou odvádí dobrou práci. Bývá velmi dobře proškolen, protože bankovní domy dbají na vysokou odbornost svých prémiových zaměstnanců. Tento člověk zná a umí vysvětlit produkty své banky, měl by mít chování odpovídající své pozici a se svým klientem se již snaží vytvářet vztah (má svůj kmen klientů, kteří se k němu vrací).

Jeho nedostatkem ale je, že nemívá přehled o celkové situaci na trhu. Zabrousím teď (pouze pro příklad) trochu do oblasti pojištění (i to dnes privátní bankéř řeší). Klienti totiž začínají pomalu více a více preferovat jednu osobu, se kterou probírají své finance kompletně. Jednodušší je totiž komunikovat s jedním poradcem, jehož styl práce klientovi vyhovuje, než si zvykat na dva další (ale každému vyhovuje něco jiného). Zkuste se zamyslet nad následujícím příkladem:

I přesto, že bankéř ví, že konkurenční společnost nabízí lepší produkt, než jeho zaměstnavatel (např. mnohem příznivější podmínky výplaty pojistného plnění v případě pojistné události), nemůže (resp. může, ale není to v jeho zájmu, jelikož musí plnit plán a potřebuje, aby klient uzavřel smlouvu s ním) klienta poslat ke konkurenci. Proč by to dělal. Když nebude plnit plán, dlouho na své pozici v bance nevydrží. Vztah klienta a bankéře pak funguje dobře do té doby, než klient chce uplatnit pojistnou událost a např. zjistí, že popálenina, která jeho dítěti znepříjemnila život na několik týdnů, je považována za popáleninu 1. stupně, kterou pojišťovna neplní. Nebo když má po úrazu ránu na ruce, za kterou mu pojišťovna proplatila maximálně možný počet dnů, např. 21 a jeho kamarád se stejným úrazem dostal od své pojišťovny náhradu za 49 dnů. To jsou situace, které vztah poradce a klienta neutuží…

Diskuze o tom, zda je vůbec nutné mít pojištění denního odškodného při úrazu… a zda by možná nebylo pro klienta vhodnější si tato „malá“ rizika krýt svými rezervami… a zda by nebylo lepší životní pojistku koncipovat spíše na rizika vážná (smrt, invalidita, trvalé následky úrazu či nemoci…) a zda vůbec klient má pojištění odpovědnosti v běžném občanském životě…. taková diskuze většinou vůbec neproběhne.

Přitom by to s velkou pravděpodobností pro klienta a jeho praktický život bylo mnohem přínosnější a ve finále možná i levnější :-).

Když se vrátíme zpět k investicím, je potřeba zmínit, že bohužel i tento sektor je slabou stránkou privátního bankéře, byť na něj v bance bývá kladen největší důraz. Servis v investicích od privátního bankéře má určitě vyšší úroveň než obsluha řadového klienta v nejnižším segmentu banky. Bohužel ale privátní bankéř disponuje pouze omezeným portfoliem produktů svého zaměstnavatele a situace je tím pádem pro klienta stejná, jako jsem vysvětloval v předchozím odstavci. Těžko klienta pošle jinam, kde mají něco lepšího (možná i levnějšího, z hlediska rizika lépe rozloženého). To by mu šéf dal…

Pravdou je, že některé banky se dnes již snaží paletu investičních možností pro své klienty rozšířit o produkty zahraničních bank a fondy zahraničních společností, nicméně i přesto je, dle mého názoru, tato nabídka nedostačující. Zejména kvůli vysoké nákladovosti většiny otevřených podílových fondů, které vám může váš bankéř do portfolia navrhnout a vyšší rizikovosti ostatních investičních nástrojů. Průměrná roční nákladovost těchto podílových fondů v nabídce banky se pohybuje mezi 2 a 3 %. Existují ale i tzv. nízkonákladové ETF fondy, jejichž roční nákladovost je mnohem nižší – od 0,1 do 0,5 %. Což je řešení, které je pro investora mnohem příznivější, jelikož u dlouhodobého investování hraje každé procento výnosu významnou roli. Tyto fondy ale většinou v nabídce vašeho bankéře nenajdete.

EDWARDOVA PORTFOLIA

Jak je vytváříme a řídíme

Stáhněte si zdarma e-book a poznejte Edwardova modelová portfolia, díky kterým si i Vy můžete splnit své finanční cíle.

Privátní bankéř pro vás připraví jednoduchý investiční plán, který bohužel ve většině případů opět nebude reflektovat žádné vaše investiční cíle. Plán vás má navést z bodu A do bodu B a má vám řici, „co se stane, když…“ Standardem finančního plánu by dnes již mělo být alespoň spočtení výše renty, na kterou klient od určitého věku dosáhne. Dále pak predikce možných scénářů vývoje majetku klienta dle toho, jak vysokou rentu bude čerpat a jaká může být situace na trhu. Pokud mi finanční plán tohle neřekne, já osobně ho nepovažuji za plán.

Ovšem i přesto by investiční servis ze strany vašeho privátního bankéře měl probíhat na bázi investičního poradenství. Pokud tomu tak bude, tak i přes všechny nedostatky půjde o řešení, které by pro vás nemělo být více rizikové, než byste snesli. Asi ale nebude patřit k těm nejlevnějším. A nezapomínejte, že investujete za účelem výnosu. Každé procento poplatku vám totiž ukrajuje procenta z vašich zisků.

Současně s tím ale pamatujte i na to, že výnos je pouze katalyzátor (urychlovač) splnění vašich finančních cílů. Proto by na počátku každého nejen investičního počinu měl být konkrétní, termínovaný a reálný cíl. Bez něj vaše investiční cesta může dopadnout jako zbrklý výlet neznámo kam, bez mapy, bez navigace, bez pohonných hmot a dopravního značení.

Zeptejte se svého bankéře, jak investovat, abyste například mohli:

- čerpat reálnou rentu 50.000 Kč měsíčně od svých 60 let,

- každých 8 let pořídit nové auto za 500.000 Kč,

- každých 8 let vybrat z portfolia 300.000 Kč na rekonstrukci nemovitosti,

- své děti podporovat částkou 10.000 Kč měsíčně po celou dobu jejich studia na VŠ,

- v 55 letech vybrat 900.000 Kč na nové zuby.

Poproste bankéře:

- ať připraví investiční plán, který bude reflektovat těchto několik výše uvedených bežných požadavků z reálného života;

- ať započte průměrnou míru inflace a navrhne strategickou alokaci pro každý cíl;

- aby vám vysvětlil, proč, do jakých instrumentů, regionů a měn bude pro jednotlivé cíle investovat;

- ať vám vysvětlí, jakým způsobem a jak často bude portfolio rebalancovat;

- aby vám řekl, zda bude portfolio zajišťovat proti měnovému riziku či nikoliv a proč se tak rozhodl;

- aby vám řekl, co máte dělat, až budou trhy (a s nimi i vaše investice) klesat;

- aby vám podrobně vyčíslil počáteční a průběžné náklady celého řešení.

Návrh od bankéře vezměte, ukažte mi ho a pojďme si selskými počty spočítat, co pro vás jako klienta bude výhodnější.

Závěrem

Na závěr vám musím říci ještě jednu důležitou věc a sice odpověď na otázku, proč následný servis po uzavření obchodu není ze strany některých poradců takový, jaký by měl být (byť se o to poradce může snažit). Je to proto, že v bance (a většinou i v jiných společnostech, kterým jde hlavně o prodej), je velký důraz kladen na plnění plánu a tedy na neustálé získávání nových a nových klientů. Bankéř či poradce se pak logicky po nějaké době dostane do fáze, kdy prostě nezvládá vyřizovat požadavky VŠECH svých klientů. Jako kdyby měl košík, do kterého vrchem klienty háže a spodem mu klienti vypadávají, protože o ně není postaráno a tak nespokojeni odcházejí jinam.

To je systém lovce, u kterého hrozí, že ho poradce dříve nebo později přestane zvládat. Prostě ho to semele. Nejen pro klienta, ale i pro poradce je naopak vždy příjemnější farmářský styl. Naplnit si portfolio klientů, které poradce uživí a o které se postará vždy a bez výhrad. Problém je v tom, že systém odměňování poradců a bankéřů je nastaven tak, že nejdůležitější je prodej a uzavírání nových a nových smluv. Následné provize ze správcovských poplatků, buď zůstanou ve fondu, který si je strhává, nebo si je nechá zprostředkovatel (poradcův zaměstnavatel).

Ale už se blýská na lepší časy. Existují i jiné způsoby vyplácení poradců, které ctí právě již zmíněné farmaření. V dalších článcích vás s nimi seznámím. Ukážu vám také, jak má vypadat správně zpracovaný finanční plán. Příště si přiblížíme práci konzultanta, který pracuje za provizi.

Přeji vám, ať máte s vašimi poradci jen ty nejlepší zkušenosti – a hlavně – ať vám vaše investice dokážou splnit všechny vaše finanční cíle.

ŘEKLI O MNĚ

LÍBIL SE VÁM ČLÁNEK?

Pokud ano a chcete o tématu vědět více

Jistě najdeme cestu, jak byste i vy mohl(a) získané informace zužitkovat.

Upozornění na rizika: historické výnosy nejsou zárukou výnosů budoucích. Hodnota investice může kolísat a může i významně spadnout pod svou výchozí úroveň. Koncepty zde uvedené nejsou poradenstvím k žádným konkrétním investičním nástrojům. Reperezentují názory a zkušenosti autora. Článek nemůže nahradit osobní schůzku a autor neodpovídá za žádné rozhodnutí, které na základě jeho přečtení učiníte. Vždy se ohledně Vašich financí raďte s odborníky, než podepíšete jakoukoliv smlouvu.