Ceny akcií klesají, příležitosti rostou

Od začátku roku 2022 doteď patří výkonnost trhů k nejhorším, jaké jsme kdy viděli. To je prostý fakt a letošní výsledky mohou být pro investory zklamáním. Je však důležité nechat emoce stranou a nedovolit jim odvést pozornost od našich dlouhodobých finančních cílů. Naopak. Podívejme se nejprve blíže na letošní výkonnost a pak na příležitosti, které tato situace investorům nabízí.

Do 23. září 2022 byly výnosy akcií a dluhopisů špatné. Globální akcie poklesly o více než 22 % a americké státní dluhopisy o více jak 13 %. To mělo významný vliv i na naše modelová portfolia v Edwardovi. Akciové portfolio MP9 se zapnutým měnovým zajištěním zaznamenalo od začátku roku pokles o 20 % a vyvážená portfolia MP5 a MP4 klesla o 11 %.

EDWARDOVA PORTFOLIA

Jak je vytváříme a řídíme

Stáhněte si zdarma e-book a poznejte Edwardova modelová portfolia, díky kterým si i Vy můžete splnit své finanční cíle.

Letos nejhorší výnosy v historii

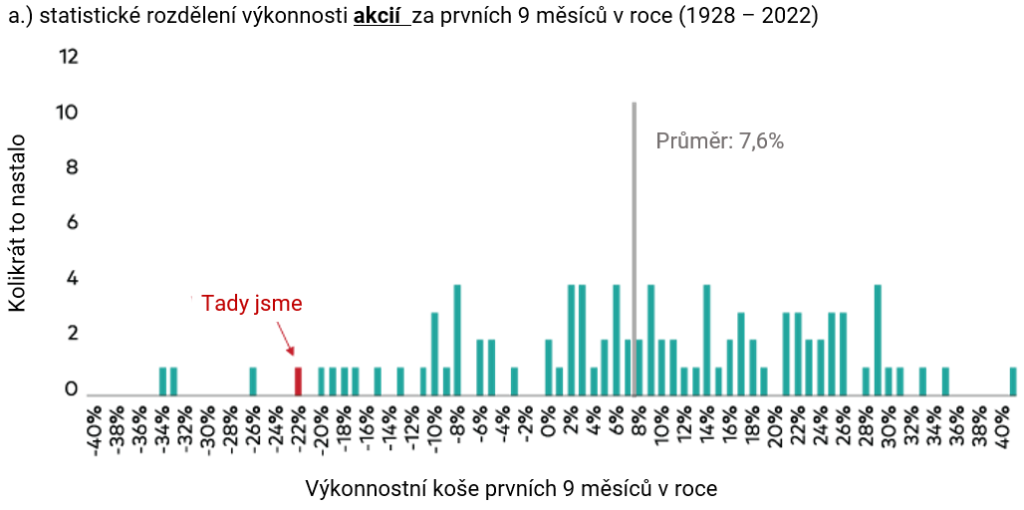

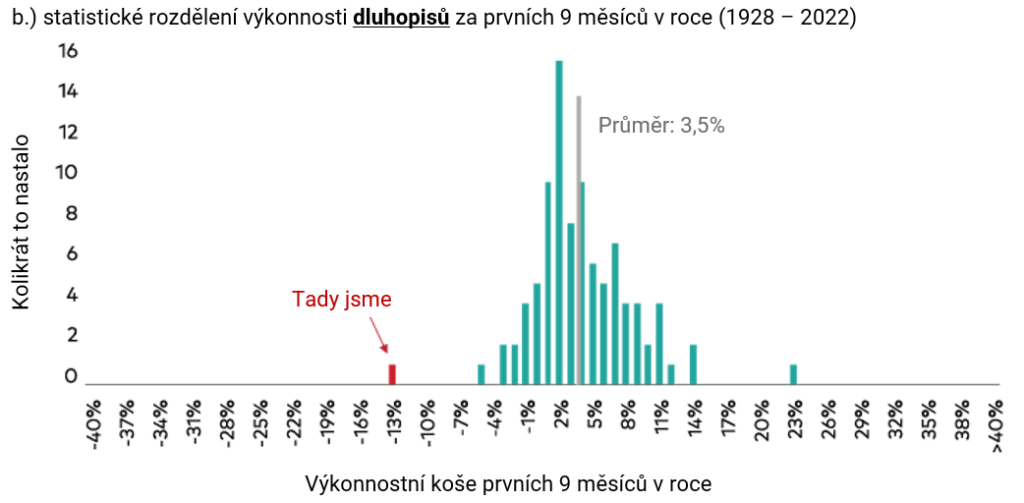

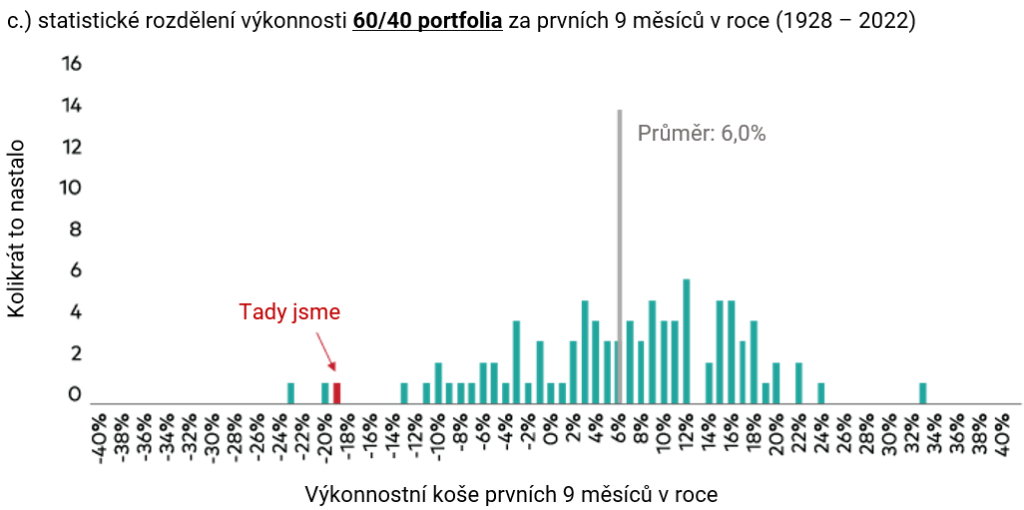

Kromě záporných výnosů byla na trzích vysoká volatilita a inflace vzrostla na úroveň, která nebyla zaznamenána za posledních 40 let. Jak ukazují níže uvedené údaje společnosti Vanguard, akcie, dluhopisy i standardní vyvážené portfolio 60/40 mají za sebou jeden z nejhorších výnosů (za prvních 9 měsíců v roce) od roku 1928.

Poznámky: Obrázky 1a. až c. ukazují kumulativní výkonnost od ledna do září každého kalendářního roku od roku 1928. Výkonnost “Tady jsme” je od roku 2022 do 23. září. Zdroje: Vanguard: Obrázky 1a.-c.: Akcie: S&P 90 Index od roku 1928 do roku 1956; S&P 500 Index od roku 1957 do roku 1970; Wilshire 5000 od roku 1971 do 22. dubna 2005; MSCI US Broad Market Index do 2. června 2013; CRSP US Total Market Index poté. Dluhopisy: IA SBBI U.S. Intermediate-Term Government Bond Index do 1972, Bloomberg U.S. Government/Credit Intermediate-Term Index od roku 1973 do roku 1975; Bloomberg U.S. Aggregate Bond Index poté.

Minulá výkonnost není zárukou budoucích výnosů. Výkonnost indexu není přesným vyjádřením konkrétní investice, protože do indexu nelze investovat přímo.

Odebírejte můj YouTube kanál.

Z dlouhodobého pohledu jsou akcie významně podhodnocené

A teď slibované důvody, které nás vedou k mírnému optimismu, a také příležitosti, které tato situace na trzích nabízí.

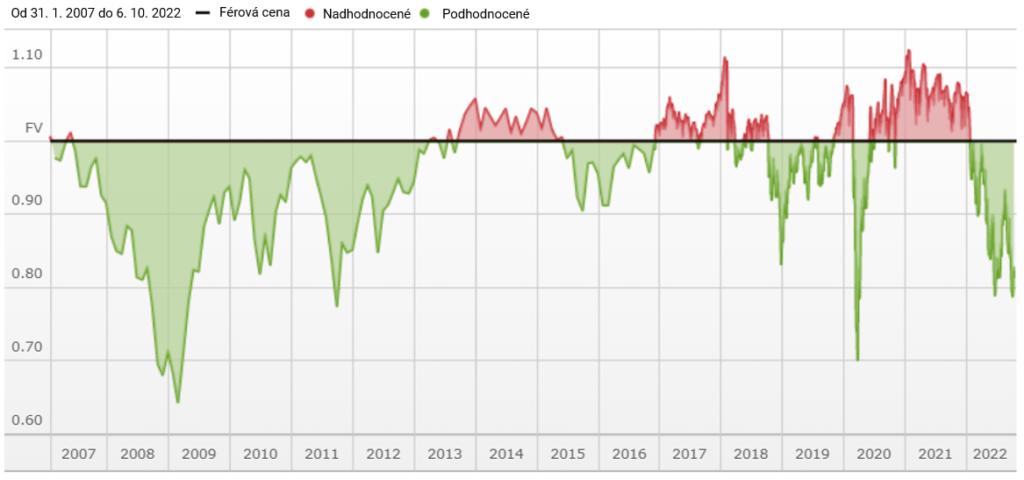

Ačkoliv ekonomické výhledy vypadají stále černě a ve zprávách se člověk nedozví nic pozitivního, trhy již absorbovaly tyto špatné vyhlídky do svých cen. Podle analytiků Morningstar se už teď akciový trh obchoduje hluboko v podhodnoceném teritoriu. Přestože v příštích měsících mohou přijít ještě citelné výkyvy, již nyní lze nakupovat akcie významně pod jejich férovou hodnotou, tedy se slevou. To je pro dlouhodobé investory skvělá příležitost dokoupit kvalitní investice za výhodné ceny.

Propojme se na Facebooku...

...nebo na Linked In >>

Analytici Morningstar hodnotí individuální akcie na americkém trhu a určují jejich vnitřní hodnotu, neboli férovou cenu. Tu pak lze poměřit s tržní cenou dané akcie a zjistit, zda a jak je akcie na trhu v danou chvíli nadhodnocená nebo podhodnocená. Graf číslo 1 níže pak ukazuje průměr za celý trh (akcie tisíce největších společností USA). Zatímco začátkem ledna byly akcie zhruba o 6 % nadhodnocené nad jejich férovými cenami, aktuálně jsou podle analytiků Morningstar zhruba o 20 % podhodnocené.

Graf 1: vývoj tržní vs. férová hodnota akcií

Zdroj: Morningstar.com

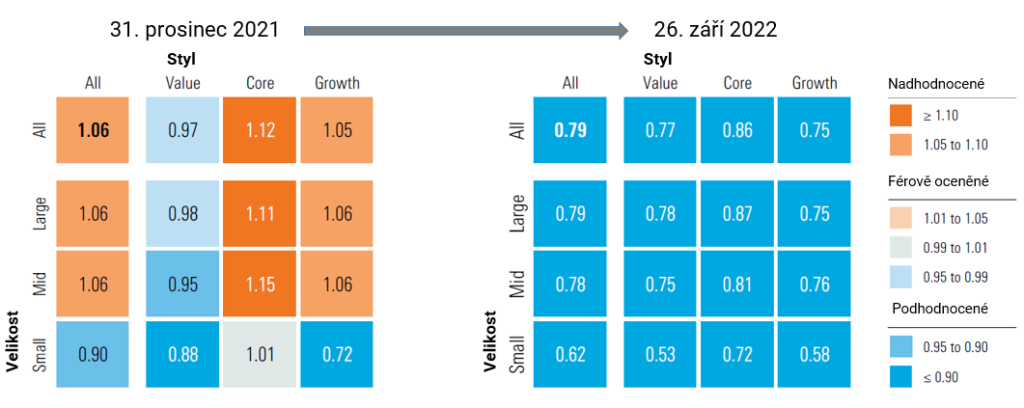

Na grafu číslo 2 pak vidíte, jak vypadaly ceny amerických akcií podle různých kategorií. Od velkých hodnotových akcií (Large Value) po malé růstové akcie (Small Growth) a to k 31. 12. 2021 (vlevo) a k 26. 9. 2022 (vpravo).

Graf 2: Od Nadhodnocených k podhodnoceným

Zdroj: Morningstar investment research

Je důležité připomenout i to, že poklesy na akciových trzích nejsou nic neobvyklého. Za posledních 10 let nyní zažíváme již pátý pokles v řadě. S poklesy je zkrátka při investicích do akcií třeba počítat.

Graf 3: Pokles není zdaleka první

Zdroj: KFP online

Stejný graf nám (kromě občasných poklesů) ukazuje i zřetelný růst a opakované překonávání tzv. ATH (all time high – tržní maximum), jak je u akcií zvykem.

Graf 4: Dlouhodobě růst, krátkodobě kolísání

Zdroj: KFP online

Vidíme tedy, že akcie jsou dnes levnější o 13 % než byly loni a také jsou ziskovější, jelikož firmám z indexu S&P 500 rostly zisky o 9,8 % ve druhém kvartále tohoto roku.

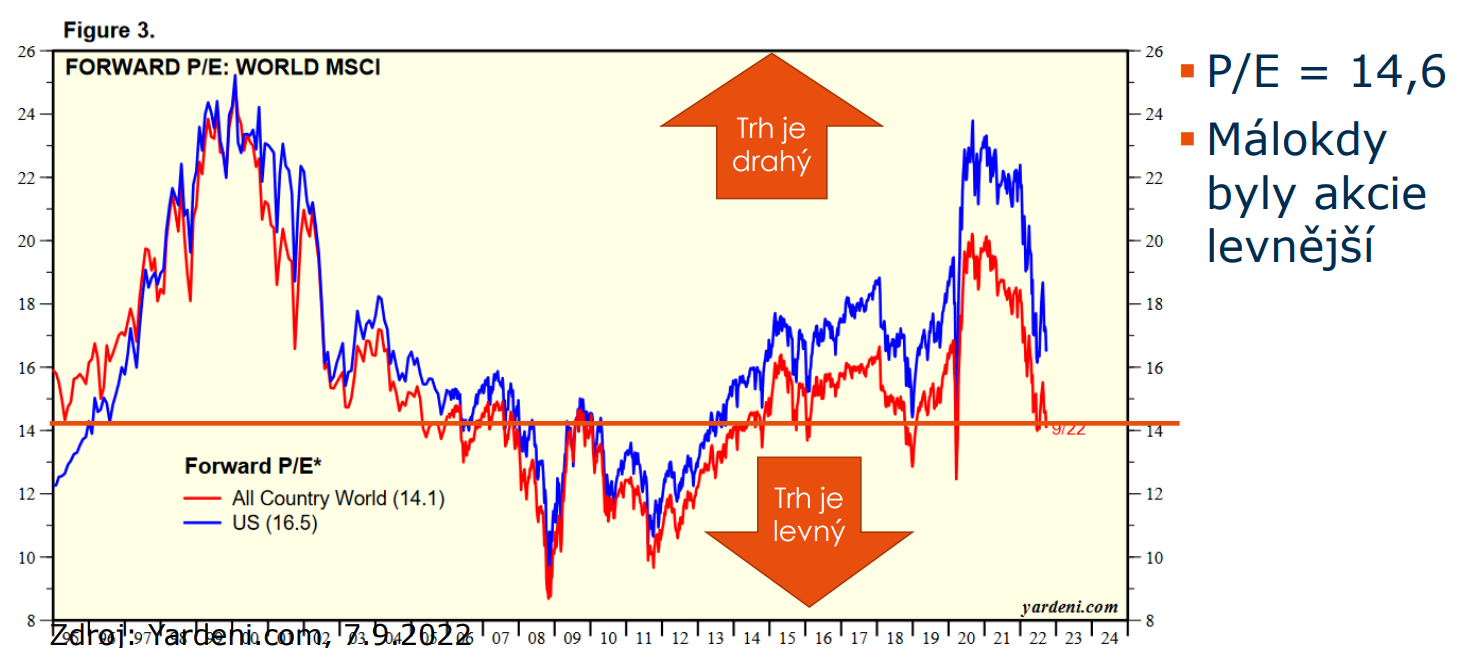

Následující obrázek ukazuje vývoj ukazatele P/E (price to earnings ratio), který zobrazuje poměr tržní ceny akcie a čistého zisku na akcii. Je jasně vidět, že akcie od roku 1996 byly jen málokdy levnější než teď.

Graf 5: P/E akciových trhů je 14,1

Zdroj: KFP online

Jedinečná příležitost pro dlouhodobé investory

Dnes si tedy můžeme koupit akcie, které jsou:

- levnější (než loni),

- ziskovější (než loni).

Ačkoliv nevíme, co svět a trhy v příštích měsících čeká (akcie mohou jít nahoru i dolů a věšteckou kouli nemáme), víme, že se naskytla jedinečná příležitost pro dlouhodobé investory nakoupit kvalitní investice za výhodné ceny.

Nejdůležitější investiční zásady

Stáhněte si zdarma e-book, který vám odhalí to nejdůležitější, co potřebujete k úspěšnému investování.

Pamatujte, že akcie nejsou jen cenné papíry, které se obchodují na burzách. Jsou to podíly ve firmách. Většinou v obřích stabilních firmách rozmístěných po celém světě, ve kterých pracují miliony lidí. A hlavním záměrem těchto společností bývá generovat zisk pro své majitele – tedy i pro investory (akcionáře). Šance stát se spolumajitelem těchto firem s takto výraznou slevou se často neopakuje.

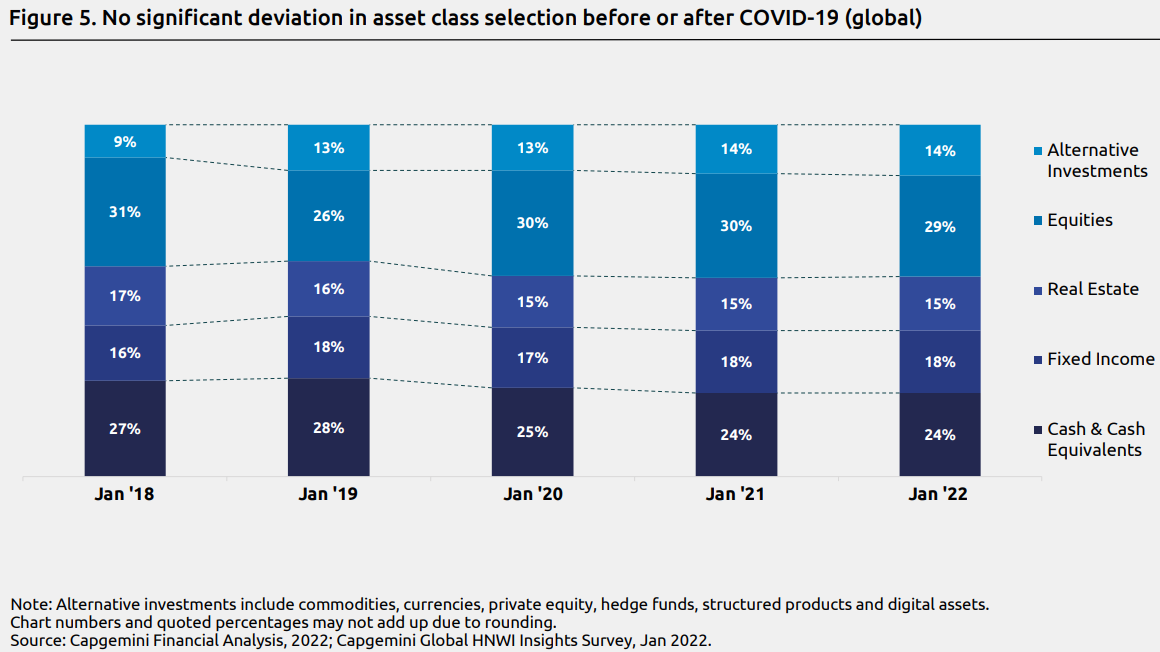

Přesně pro tyto případy drží bohatí lidé ve svém portfoliu hotovost. Tu pak umísťují do trhu při zajímavých příležitostech. Pokles trhů o desítky % touto příležitostí bezpochyby je. Na následujícím obrázku můžete vidět složení portfolia dolarových milionářů, tzv. HNWI (high net worth individuals). Volná hotovost představuje 24 % jejich portfolia.

Zdroj: World Wealth Report, Capgemini

Co poradit těm, kteří investici zvažují?

Pokud aktuálně držíte v hotovosti nebo na účtech část peněz, které by mohly dlouhodobě pracovat pro dosažení vašich cílů, nebo pokud si nejste jisti aktuálními výsledky vašich finančních a investičních produktů, kontaktujte mě. Pomohu vám utříbit si myšlenky a rozhodnout se, zda můžete aktuální situaci na trzích využít ve svůj prospěch i vy.

Pokud se mnou ještě nespolupracujete, rezervujte si termín bezplatné a nezávazné úvodní konzultace kliknutím na tlačítko níže.

Upozornění pro investory: Tento článek je výhradně informativní a nepředstavuje investiční poradenství ani investiční doporučení. Upozorňujeme, že informace zde uvedené nelze mechanicky použít k nákupu či prodeji investičních nástrojů či k jiným rozhodnutím souvisejícím s finančními produkty a finančními službami. Využije-li klient některou informaci ve smyslu výše uvedeném, činí tak výhradně na základě vlastního rozhodnutí a musí si být vědom toho, že Edward ani investiční zprostředkovatel v žádném případě neodpovídá za ztráty či škody vyplývající z takového rozhodnutí. Jednotlivé finanční produkty či služby, konkrétní investiční nástroje nebo strategie zde zmíněné nemusí být vhodné pro každého klienta. Klient by měl případné investiční rozhodnutí vždy konzultovat se svým finančním poradcem, který mu pomůže zohlednit jeho odborné znalosti a zkušenosti v oblasti investic, finanční zázemí a investiční cíle. S investicemi na kapitálovém trhu je vždy spojena celá řada rizik. Navzdory sebelepšímu plánování, zkušenostem vašeho finančního poradce a chytrým algoritmům Edwarda může nastat situace, kdy bude hodnota vaší investice nižší než hodnota vašeho vkladu. Výsledky za minulé období nejsou zárukou výsledků do budoucna.

Zdroje:

Edwardinvest.cz. KFPonline.cz, World Wealth Report – Capgemini, vlastní tvorba

Měnové kurzy CZK/USD a CZK/EUR – ČNB

Akcie svět – Index MSCI ACWI, zdroj MSCI.com

Akcie USA – MSCI USA

Akcie Evropa – MSCI EU

Akcie emerging markets – MSCI EM

P/E světových akciových trhů – Yardeni

ŘEKLI O MNĚ

LÍBIL SE VÁM ČLÁNEK?

Pokud ano a chcete o tématu vědět více

Jistě najdeme cestu, jak byste i vy mohl(a) získané informace zužitkovat.

Upozornění na rizika: historické výnosy nejsou zárukou výnosů budoucích. Hodnota investice může kolísat a může i významně spadnout pod svou výchozí úroveň. Koncepty zde uvedené nejsou poradenstvím k žádným konkrétním investičním nástrojům. Reperezentují názory a zkušenosti autora. Článek nemůže nahradit osobní schůzku a autor neodpovídá za žádné rozhodnutí, které na základě jeho přečtení učiníte. Vždy se ohledně Vašich financí raďte s odborníky, než podepíšete jakoukoliv smlouvu.